Három irányba tarthat a devizahitelesek mentése 2014-től

Alapvetően három irányba indulhat a devizahitelesek mentése − összegezhető az elmúlt napok nyilatkozatai nyomán a jelenlegi helyzet. A megoldási alternatívák mindegyike felvet azonban kérdéseket.

A devizahitelesek mentésének egyik megoldási kulcsa lehet a végtörlesztéshez hasonlatos, lényegében a bankokkal "lenyeletett" drasztikus megoldás, ami a politikának megfelelő. Ám a gazdasági miniszter egyértelműsítette, ő csak olyan megoldást támogat, amely nem okoz beláthatatlan veszteségeket a bankszektornak. Bár később Varga Mihály is kénytelen volt csatlakozni ahhoz a kórushoz, amelyet Rogán Antal frakcióvezető vezet. Lényegében megzsarolja a bankokat: ha nem tudnak olyan megoldást találni szeptemberig, amely a költségvetés kiadási oldalát nem megborítva tud nagy tömegeken segíteni, a politika dönt. Egy ilyen lépés összhangban lehet azzal a kormányzati tervvel, amely átrendezné a hazai bankszektort. A tervvel szembesülve a miniszterelnökkel tárgyaló UniCredit-vezér lemondott a CIB megvásárlásáról (Napi Gazdaság, 2013. július 19.), s aligha véletlen, hogy tegnap Csányi Sándor, az OTP elnök-vezérigazgatója a potenciális bankvásárlás kapcsán arról beszélt, hogy a döntésig egyetlen lépést sem érdemes tenni, mert nem tudható, hogy a felvásárolandó bankot mennyiben érinti majd a devizahiteles-mentés, mint ahogy az sem számítható, hogy annak magánál az OTP-nél mekkora lesz a költsége, marad-e elég szabad tőke az akvizíciókra.

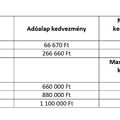

A második megoldás a "megerősített árfolyamgát" − ezt Varga dobta be a köztudatba −, ami két dolgot jelenthet − a most ötéves tartam kitolását, vagy/és a konstrukció általánossá (kötelezővé) tételét. Az első kapcsán komoly kérdés, de megoldható, hogy a hitel futamidejének lejárta után a gyűjtőszámlán fennmaradt − a Buborhoz kötés miatt ma már jórészt a piaci devizahitel-kamat alatti szinten kamatozó − tőketartozás elfogadható feltételek mellett kerüljön törlesztésre. Az általánossá tétel esetén egyes vélemények szerint megoldható lenne az is, ha az állam nem azonnal, hanem csúsztatva, vagy akár a hitelek lejáratakor, egy összegben "fizetné" ki a saját részét az ügyfelektől átvállalt kamatért. (A PSZÁF friss adatai szerint az árfolyamgátba lépő és gyűjtőszámlával rendelkező 157 ezer ügyfél átlagosan 93 ezer forint megfizetésétől mentesült.) Így teljesülhetne az a vágy is, hogy a költségvetés számára nem keletkezik komoly kiadás. A megoldás hátránya, hogy így nem lesz forintosítás, ám ezzel kapcsolatban sokan megjegyzik, hogy jelenleg a nemzetközi és a hazai makrokörnyezet sem stabil; kérdés, meddig tart még itthon a kamatcsökkentési ciklus. Az pedig amúgy is a forintosítás ellen szól, hogy a piaci forintkamatok ma még magasabbak, mint a devizahitel-kamatok.

Ebből ered a harmadik megoldás: olcsó forintforrást − ami segíthetne a devizahitelek forintosításában − csak a Magyar Nemzeti Bank tud biztosítani anélkül, hogy annak közvetlen hatása legyen az államháztartásra. Ennek fényében ugyanakkor érthetetlen, hogy a devizahitel-mentéssel kapcsolatos tárgyalásokról miért hiányzik a jegybank. A tárgyalásokba azért is érdemes volna mihamarabb bevonni az intézményt, mert egyrészt ha a szerepvállalást csak ráerőszakolják az MNB-re, az ismét csak a kormánytól való függetlenség elvesztését sugallná. Másrészt a jelen helyzetben előfordulhat az is, hogy győzködni kell az MNB vezetését a részvételről: a növekedési hitelprogram meghirdetésekor Matolcsy György elnök még mereven elhatárolódott a gondolattól, hogy jegybanki pénzt adjanak a devizahiteles-mentéshez.