Nyugdíj-kalkulátor: Öngondoskodás - A tisztességes nyugdíj csak álom

A sors útjai kifürkészhetetlenek - tartja a mondás. Ez azonban nem jelenti azt, hogy nem készülhetünk fel a váratlan élethelyzetekre. Ehhez természetesen tisztában kell lennünk jövőnk kalkulálható részleteivel, és el kell fogadnunk azt a tényt is, hogy életünk csak egy része előrelátható. Arról nem is beszélve, ahogy az élethelyzetek, úgy megtakarítási képességünk is folyamatosan változik. Ezúttal a különböző élethelyzeteket, s a hozzájuk kapcsolódó finanszírozási lehetőségeket mutatja be a Pénzcentrum.hu.

Az öngondoskodás alapvető célja, hogy felkészüljünk a jövőben várható eseményekre. Ugyanakkor az előttünk álló sokszínű élethelyzeteknek csak egy része előrelátható. Előre látható például, hogy életünk különböző szakaszaiban más és más a jövedelemtermelő képességünk. Jellemzően a nyugdíjas kor életszakasza kritikus ebből a szempontból, tehát az öngondoskodás egyik legfontosabb kérdése, hogy milyen módon és mértékben tudunk tartalékokat képezni erre az időszakra. De többé-kevésbé előre látható az is, hogy tervezzük-e ingatlan, autó, vagy más, nagyobb értékű tartós fogyasztási cikk vásárlását. Ezekre a célokra ismét érdemes jó előre takarékoskodni.

Az előre nem látható élethelyzetek ugyanakkor bizonytalan a bekövetkezési ideje is. Ezekhez az eseményekhez valamilyen valószínűséget rendelhetünk, aminek segítségével kifejezhető azok kockázata, s így számszerűsíthető azok hatása. Az ilyen jellegű kockázatok kivédését biztosítások kötésével valósíthatjuk meg. A leggyakoribb biztosítási konstrukciók az életbiztosítások, az ingatlanokra köthető biztosítások, a felelősség-biztosítások. Bár némileg átmenetet képez, de ide sorolható az emberi egészség kérdése is. Nem tervezhető ugyanis, hogy mikor, és milyen egészségügyi problémákkal kell majd szembenéznünk. Az egészségbe való befektetés ugyanakkor a legjobb befektetések egyike, így az egészségmegőrző programok akár előre tervezhetőek is lehetnek.

Ha kis összeggel is, de rendszeresen

Alacsony jövedelemből is érdemes elkezdeni a takarékoskodást. A hangsúly leginkább a folyamatosságon van, hiszen ha hónapról-hónapra félre tudunk tenni néhány ezer forintot, megtakarításunk folyamatosan kamatozik, gyarapszik, ráadásul vannak olyan banki termékek is (például a takarékszámlák), amelyek pont a rendszeres megtakarítás esetén nyújtanak magasabb kamatot.

Egy hosszabb távon, rendszeresen elhelyezett, akár kisebb - havi néhány ezer forintos, éves szinten akár 100-150 ezer forintos - összegű megtakarítás évek alatt milliós nagyságúvá növekedhet, mely hozzájárulhat a nyugdíjas évek anyagi biztonságának megteremtéséhez is. Azt is fontos tudnunk, hogy az állam számos esetben adókedvezménnyel is támogat egyes megtakarítási formákat, ezzel is ösztönözve az öngondoskodást.

Sokan azt gondolják, hogy a hosszú távú megtakarításokat ráérnek 40-45 éves korban elkezdeni. A tapasztalatok és a nyugdíjrendszer folyamatos változása ugyanakkor mindenkit arra ösztönöznek, hogy lehetőségeihez mérten a leghamarabb, akár már 25-30 éves kora között kezdjen el foglalkozni a kérdéssel, és indítsa el megtakarítási programját. Itt is él a fentebb említett szabály, hogy már kis összegekkel is elkezdhető a megtakarítás (így a nyugdíjas kor eléréséig jelentős vagyont halmozhatunk fel). Fontos ugyanakkor, hogy lehetőség szerint ne nyúljunk a hosszú távú megtakarításokhoz, időközben felmerülő pénzügyi nehézségeinket próbáljuk más forrásból megoldani. Ilyen távon (is) számít, hogy megbízható pénzügyi szolgáltató kezelje pénzünket, és arról se feledkezzünk el, hogy folyamatosan kísérjük figyelemmel befektetésünk hozamának alakulását is.

Közép-Európában - elsősorban történelmi okokból- sokan a materiális javakat tekintik az elsődleges öngondoskodási formának. Ennek tipikus példája az ingatlantulajdon, amire sokan befektetésként tekintenek. A mai fiataloknak ugyanakkor nem könnyű saját forrásból lakást vásárolni, a bankok öngondoskodási termékei között viszont erre is találunk jó megoldást, ráadásul az állami támogatások is egyre szélesebb kör számára elérhetőek. Nem véletlenül váltak igazán népszerűvé a lakástakarékok az elmúlt években. Ezekhez ugyanis jelentős állami támogatás - havi 20 ezer forintos megtakarítás esetén évi 72 ezer forint - jár, ráadásul kedvező hitellehetőség is kapcsolódik hozzájuk.

Évi 500 ezret kell megtakarítani

Magyarországon az átlagjövedelem 70 százalékára lenne szükség a tisztességes nyugdíjas kori megélhetéshez. A megfelelő és a tényleges nyugdíj közötti különbözetet saját erőből kell megteremteni - derül ki az OECD felméréséből. A két összeg közötti különbség jelenleg is évente félmillió forint, ennyit kell aktív életünk alatt saját magunk számára félretennünk. A fiatalok és még aktív korúak még ennél is nagyobb összeggel számolhatnak, hiszen a demográfiai változások és nyugdíjrendszer jelenlegi formája miatt egyre kevésbé számíthatunk megfelelő nyugdíjra.

Hazánkban egyre többen vélik úgy, hogy nyugdíjuk nem lesz elég megszokott életszínvonaluk fenntartásához és életük utolsó szakaszára készülve valamilyen öngondoskodásba kezdenek. Az egyik legfontosabb szempont ezeknél a megtakarításoknál, hogy az állami pillérrel szemben örökölhető legyen az itt felhalmozott vagyon.

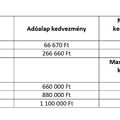

Létezik kifejezetten nyugdíjas célra takarékoskodóknak egy banki termék, melyhez állami támogatás és kamatadó-mentesség is jár. Az úgynevezett nyugdíj-előtakarékossági számla (nyesz) hátránya, hogy 10 évig nem férhetünk hozzá a megtakarításunkhoz, vagyis a nyugdíjba vonulás előtt 10 évvel el kell kezdenünk a megtakarítást. Az állami támogatást adókedvezmény formájában jár, évente maximum 100 ezer forint erejéig. Ha havonta 42 ezer forintot, vagyis évi 500 ezret félre tudunk tenni nyugdíj-előtakarékossági számláján, egy átlagos 6 százalékos éves hozam mellett tíz év után több mint 8 millió forintot kapunk.

A nyesz mellett lehetőség van Tartós Befektetési Számla kötésére is, amely esetén kamatadó-kedvezményhez, majd mentességhez jutunk 3, illetve 5 év után. A számla esetén az első, forrásgyűjtő évben bármikor, bármekkora összeget el lehet rá helyezni, amely az elhelyezés pillanatában azonnal elkezd dolgozni. Következő év januárjától pedig megkezdődik a kamatadómentesség számítása - a felhalmozott pénzt 3 év után részlegesen, öt év után teljesen kamatadó-mentesen hozzáférhető. Egy 1 millió forintos befektetés esetén 6 százalékos hozammal számolva így 54 ezer forintos adómegtakarítást érhetünk el 5 év alatt. Persze ezt akár minden évben is megkaphatjuk, ha újabb tbsz-eket nyitunk.

Különösen középkorban lehet fontos különböző biztosítások megkötése, melyekkel akár a családunkról, akár a saját egészségügyi ellátásunkról gondoskodhatunk. Egyre inkább előtérbe kerülnek a különböző egészségbiztosítások, melyek az állami rendszeren felüli plusz szolgáltatásokat nyújtanak az egészségünk megőrzése érdekében. Az életbiztosításokkal olyan tragikus eseményekre is felkészülhetünk, melyek esetén a családunknak nagyobb anyagi biztonságra van szüksége.