2013 Társasági adóbevallás -1229 nyomtatvány letoltése

az 1229-es bevallás főlapján jelölni kell, ha az adott társaság a transzferár-dokumentáció készítési kötelezettségének közös nyilvántartás írásával kíván eleget tenni.

A múlt héten felmerült a kérdés, hogy a társasági adóról és az osztalékadóról szóló törvény által a transzferár-nyilvántartások elkészítésére vonatkozóan megszabott, a társaságiadó-bevallás benyújtásának időpontjával egybeeső határidő vonatkozik-e a közös transzferár-nyilvántartást készítő vállalkozásokra is. A válasz röviden sajnos az, hogy igen. Ugyan általános gyakorlat a cégeknél, hogy a közös transzferár nyilvántartások később készülnek el, tekintettel arra, hogy más országokban a beszámoló elkészítésére vonatkozó határidő eltér a hazaitól. Magyarországon ennek ellenére a transzferár-nyilvántartásnak a társasági adó bevallásával egyidejűleg kell elkészülnie.

A benyújtására és kitöltésére vonatkozó tudnivalók

A bevallás benyújtásának határideje

A Tao-tv. hatálya alá tartozó egyszeres vagy kettős könyvvitelt vezető adózónak (ideértve a nonprofit szervezeteket is) adókötelezettségéről a 1229. számú bevallást 2013. május 31-éig kell benyújtania.

Felhívjuk a figyelmet, hogy a kettős könyvvitelt vezető adózóknak a fentiekben jelzett határidőig az Sztv. szerinti elektronikus letétbehelyezési és közzétételi kötelezettségüknek is eleget kell tenniük.

Az az adózó, amely a 2013. évre az Eva-tv., vagy a Kiva- és Kata-tv szerinti adózást első alkalommal választotta, a 2012. évi társasági adóról szóló elszámolását nem a 1229. számú nyomtatványon, hanem a 1271EVA bevalláson teljesíti.

Az egyes adótörvények és azzal összefüggő egyéb törvények módosításáról szóló 2011. évi CLVI. törvény (Mód-tv.) több ponton változtatta a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvényt (Tao-tv.). Ezek alapján mutatjuk az adózás előtti eredményt módosító tételeket, magyarázva a fontosabbakat.

1. Az adóalapot csökkentő tételek

1.1. Adóalap-csökkentés a korábbi évek elhatárolt veszteségével

Az egyik legjelentősebb változás az adóalap megállapítása során, a korábbi évek elhatárolt veszteségének az érvényesítésére vonatkozott. A társasági adóbevételek kiszámíthatóvá válását szolgálja az a módosítás, amely az elhatárolt veszteség felhasználásának időbeli ütemezését szabályozza, miközben az elhatárolt veszteség teljes összegének felhasználását nem korlátozza.

Nem történt azonban változás abban, hogy a veszteség elhatárolása (2009. adóévtől) továbbra is adóhatósági engedély nélkül történhet.

2012-től tehát szigorodott a veszteség leírásának a lehetősége.

- A korábbi adóévek elhatárolt vesztesége legfeljebb a felhasználása nélkül számított adóévi adóalap 50 százalékáig számolható el az adózás előtti eredmény csökkentéseként. Fontos kiemelni azt, hogy az elhatárolt veszteség érvényesítésénél nem az adózás előtti eredményt, hanem a korrekciós tételek következtében megállapított adóalapot kell figyelembe venni az 50 százalékos korlát érvényesítéséhez.

- Átalakulás esetén a jogutód társaság csak akkor lesz jogosult az átalakulás útján átvett elhatárolt veszteség felhasználására,

- a) ha az átalakulás során benne közvetlen vagy közvetett többségi befolyást (Ptk.) olyan tag, részvényes szerez, amely vagy amelynek kapcsolt vállalkozása a jogelődben ilyen befolyással az átalakulás napját megelőző napon rendelkezett, és

- b) ha a jogutód társaság (kiválás esetén a kiváló társaság) az átalakulást követő 2 adóévben a jogelőd által folytatott legalább egy tevékenységből bevételt, árbevételt szerez.

A jogutód tehát csak abban az esetben lesz jogosult a jogelőd veszteségének felhasználására, ha az átalakulás eredményeképpen lesz többségi befolyással rendelkező tagja, s a többségi befolyással rendelkező tag személye nem változik.

1.2. Adóalap-csökkentés a Tao-tv. szerinti értékcsökkenés összegével

A társasági adó alapjának meghatározása során fő szabály, hogy a vállalkozás által valamely eszközre az adóévben a Tao-tv. szabályai szerint megállapított értékcsökkenési leírás összege csökkenti az adózás előtti eredményt.

A társasági adó alapjában elismert (csökkentő tételként érvényesíthető) értékcsökkenés összege sok esetben eltér a számvitelben elszámolható összegtől.

Az értékcsökkenést - eltérően az Szt. előírásától, miszerint az értékcsökkenési leírás alapja a maradványértékkel csökkentett bekerülési érték - a Tao-tv. előírása alapján főszabály szerint a teljes bekerülési értékre vetítve kell megállapítani.

A Tao-tv. 1. számú mellékletének 1. pontja szerint, ha a mellékletek ugyanazon eszközre több szabályt, leírási kulcsot is tartalmaznak, akkor az adózót választási lehetőség illeti meg. A szabályozás a két leírási kulcs különbözősége esetén azt eredményezi, hogy az évenként elszámolt értékcsökkenésről a vállalkozásnak két nyilvántartást kell vezetnie. A két nyilvántartásban az eszközökhöz két eltérő nettó érték kapcsolódik:

- a számviteli elszámolásnál ez a könyv szerinti érték,

- a társasági adó rendszerében pedig a számított nyilvántartási érték.

Az adózó nem dönthet azonban úgy, hogy az értékcsökkenési leírás korrekcióját nem alkalmazza (hacsak nem maga a Tao-tv. zárja ki az értékcsökkenés figyelembevételének lehetőségét). Választása abban áll, hogy amennyiben a Tao-tv. ugyanarra az eszközre több szabályt, leírási kulcsot is tartalmaz, akkor ezek közül döntése szerint alkalmazza az egyiket.

1.3. Adóalap-csökkentés a lekötött fejlesztési tartalék összegével

Csökkenti az adózás előtti eredményt az eredménytartaléknak az adóévben lekötött tartalékba átvezetett és az adóév utolsó napján lekötött tartalékként kimutatott összege, de legfeljebb az adóévi adózás előtti nyereség 50 százaléka és legfeljebb adóévenként 500 millió forint. Az elért adómegtakarítást tartalma szerint „előrehozott értékcsökkenési leírásnak", „gyorsított értékcsökkenési leírásnak" nevezhetjük.

A Tao-tv. rendelkezése szerinti korrekciós tétel igénybevételének feltétele - az összegkorlátra is figyelemmel -, hogy az adózó a számviteli elszámolásában az eredménytartalékból a lekötött tartalékba átvezetett összeget az adóév utolsó napján lekötött tartalékként (fejlesztési tartalékként) mutassa ki. Az adózás előtti eredmény az így megképzett összeggel csökkenthető. A fejlesztési tartalékot szankció nélkül akkor lehet feloldani, ha a lekötés adóévét követő négy adóévben (2008-as beszámolóban lekötött tartalékként jogszerűen kimutatott fejlesztési tartalék feloldására rendelkezésre álló időtartam további két adóévvel meghosszabbodik) az adózó beruházást valósít meg.

A fejlesztési tartalék feloldásának nem feltétele, hogy a beruházást üzembe is helyezzék, vagy a már üzembe helyezett eszközt meghatározott ideig az adózó könyveiben tartsák, vagy az, hogy az eszköz új legyen. A szankció nélküli feloldás egyedüli feltétele a Tao-tv. szerinti céloknak megfelelő beruházás fejlesztési tartalék terhére történő megvalósítása.A fejlesztési tartalék feloldását követően adóalap-módosító tétel nincs, a feloldásnak megfelelő összegben a Tao-tv. szerinti értékcsökkenést elszámoltnak kell tekinteni.

1.4. Adóalap-csökkentés a szociális hozzájárulási adóval

Csökkenti az adóalapot

- a sikeres szakmai vizsgát tett - az előző 1.13. pontban említett - szakképző iskolai tanuló után folyamatos tovább foglalkoztatása esetén, valamint

- a korábban munkanélküli személy, továbbá

- a szabadulást követő 6 hónapon belül alkalmazott szabadságvesztésből szabaduló személy, illetve

- a pártfogó felügyelet hatálya alatt álló személy

után, a foglalkoztatásának ideje alatt, de legfeljebb 12 hónapon át befizetett társadalombiztosítási járulék, annak költségkénti elszámolásán túl, azzal, hogy az adózó akkor járhat el e rendelkezés szerint, ha a korábban munkanélküli magánszemély alkalmazása óta, illetőleg azt megelőző hat hónapon belül azonos munkakörben foglalkoztatott más munkavállaló munkaviszonyát rendes felmondással nem szüntette meg, és a korábban munkanélküli magánszemély az alkalmazását megelőző hat hónapon belül nála nem állt munkaviszonyban.

1.5. Adóalap-csökkentés megváltozott munkaképességű személy foglalkoztatása esetén

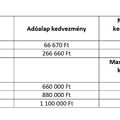

Csökkenti az adó alapját a legalább 50 százalékban megváltozott munkaképességű munkavállaló foglalkoztatása esetén személyenként, havonta a megváltozott munkaképességű munkavállalónak kifizetett munkabér, de legfeljebb az adóév első napján érvényes minimálbér, feltéve, hogy az adózó által foglalkoztatottak átlagos állományi létszáma az adóévben nem haladja meg a 20 főt.

1.6. Adóalap-csökkentés létszámnövekmény alapján

Az adózás előtti eredményt csökkenti az adóév első napján mikrovállalkozásnak minősülő adózónál - választása szerint - az adóalap megállapításakor a foglalkoztatottak átlagos állományi létszáma előző adóévhez viszonyított növekményének és az adóév első napján érvényes havi minimálbér adóévre számított összegének szorzata.

A kedvezmény érvényesítésének feltétele,

- hogy a megelőző adóévben az adózó által foglalkoztatottak átlagos állományi létszáma ne haladja meg az 5 főt,

- valamint az adóév utolsó napján az adózónak ne legyen az állami vagy önkormányzati adóhatóságnál nyilvántartott adótartozása.

Az így igénybe vett adóalap-kedvezmény és a társasági adó kulcsának a szorzata az állami támogatásokra irányadó rendelkezések alkalmazásában csekély összegű (de minimis) támogatásnak minősül.

1.7. Adóalap-csökkentés közhasznú szervezet, a Magyar Kármentő Alap, a Nemzeti Kulturális Alap támogatása esetén

2012. január 1-jétől csökkenti a társasági adó alapját a közhasznú szervezetnek a közhasznú szervezettel kötött adományozási szerződés keretében, a közhasznú tevékenység támogatására, vagy a Magyar Kármentő Alapnak, illetve a Nemzeti Kulturális Alapnak az adóévben visszafizetési kötelezettség nélkül adott támogatás, juttatás, térítés nélkül átadott eszköz könyv szerinti értékének, térítés nélkül nyújtott szolgáltatás bekerülési értékének

- 20 százaléka közhasznú szervezet, 50 százaléka a Magyar Kármentő Alap és a Nemzeti Kulturális Alap támogatása esetén,

- további 20 százaléka tartós adományozási szerződés esetén,

de együttesen legfeljebb az adózás előtti eredmény összege.

A Nemzeti Kulturális Alap számára nyújtott támogatás 50 százalékával első ízben a 2012. évi adóalap csökkenthető.

2. Adóalapot növelő tételek

2.1. Adóalap-növelés az Szt. szerinti értékcsökkenés összegével

A társaságiadó-alap meghatározása során a vállalkozás által valamely eszközre az adóévben a számvitelben elszámolt terv szerinti, egyösszegű, illetve terven felüli értékcsökkenés összege növeli az adózás előtti eredményt. Az értékcsökkenést az Szt. szabályainak megfelelően a maradványértékkel csökkentett bekerülési érték alapján a vállalkozó számviteli politikájában rögzített módszerrel kell meghatározni.

2.2. Adóalap-növelés a nem a vállalkozás érdekében elszámolt költség, ráfordítás összegével

Növeli az adóalapot az a költségként, ráfordításként elszámolt, az adózás előtti eredmény csökkenéseként számításba vett összeg, amely nincs összefüggésben a vállalkozási, a bevételszerző tevékenységgel.

Változott, hogy 2012. január 1-jétől nem kell megnövelni az adóalapot az Szja-tv.-ben meghatározott reprezentáció, üzleti ajándék címen személyi jellegű egyéb kifizetésként elszámolt juttatás összegével, mivel az a vállalkozási tevékenység érdekében elismert költségnek minősül.

2.3. Adóalap-növelés az elengedett követelés értékével

Az adóévben elengedett követelés összegével - ha az nem minősül behajthatatlannak - az adózónak csak akkor kell az adóalapját megnövelnie, ha a követelését magánszemélynek nem minősülő kapcsolt vállalkozása részére engedi el.

A szabályozás alapján tehát az adózónak nem kell az adózás előtti eredményét megnövelnie akkor, ha

- magánszeméllyel szemben fennálló követelését engedi el, függetlenül attól, hogy a magánszeméllyel kapcsolt vállalkozási viszonyban áll-e, vagy

- olyan külföldi személlyel vagy magánszemélynek nem minősülő belföldi személlyel szemben fennálló követelését engedi el, amellyel nem áll kapcsolt vállalkozási viszonyban.

2.4. Adóalap-növelés tartós adományozási szerződés meghiúsulása miatt

- Amennyiben a támogatott szervezet szűnik meg jogutód nélkül (vagy törlik a közhasznúsági nyilvántartásból), akkor a támogató adózás előtti eredményét köteles megnövelni a korábban igénybevett többletkedvezmény összegével.

- Abban az esetben, ha a támogató a tartós adományozási szerződésben foglaltakat nem tudja teljesíteni, akkor a megelőző adóévekben igénybe vett többletkedvezmény kétszeres összegével köteles adózás előtti eredményét megnövelni.

Amint a fenti összefoglaló kis írás is szemlélteti, nem könnyű feladat a cégek életének legfontosabb dokumentumát, az év végi beszámolót összeállítani. De a törvények sokféle mozgásteret biztosítanak, természetesen, ha ismerjük az összes lehetőséget. Amennyiben bármely ponttal kapcsolatban kérdése van, esetleg kíváncsi ennél bővebben is tájékoztatásra, keressen minket!